Может ли пенсионер получить налоговый. Пенсионер купил квартиру: как можно получить налоговый вычет

Где узнать о причитающихся пенсионеру налоговых льготах? Какие для оформления вычета потребуются документы? Сколько денег вернут обратившемуся за льготой пожилому человеку?

Достигнув пенсионного возраста, граждане получают от государства дополнительные привилегии. Они касаются оплаты поступающих в государственный бюджет налоговых сборов.

В 2017 году пенсионерам предоставляются вычеты:

- по жилищно-коммунальным платежам;

- за покупку личного имущества.

В последний пункт входят вычеты, предоставляемые не только после приобретения квартир, частных домов или гаражей, но и после проведенного курса лечения.

Воспользоваться льготами могут все плательщики НДФЛ. Пенсионеры не исключение. Непосредственный вноситель платежа значения не имеет. Им может быть самостоятельно зарабатывающий деньги человек (индивидуальный предприниматель) или организация, перечисляющая деньги в ФНС за коллектив работников.

Как узнать о положенных пенсионеру вычетах? Для этого посещают Налоговую службу. Только местные служащие обладают достоверной информацией. В финансовых вопросах на домыслы посторонних полагаться опасно, поэтому лучший выход – прийти в ближайший к месту проживания офис ФНС.

Вычеты – это возмещение уплаченных пенсионером налогов с полученного ранее дохода. Вышедшие на пенсию граждане претендуют на следующие виды налоговых льгот:

- Имущественные – после покупки собственности.

- Стандартные – предоставляются пенсионерам, воспитывающим не достигших совершеннолетия детей (при продолжении ребенком учебы срок продлевается до 24 лет). При двух детях – дают по 1 400 рублей за каждого, при большем количестве – дополнительно по 3 000 рублей. За ребенка-инвалида предоставят вычет в 12 000. Льготы действуют, пока годовой заработок не достигнет 350 000 рублей.

- Социальные – за расходы на лечение и обучение пенсионеров или их детей.

Кроме перечисленного полагаются вычеты профессиональные. Они предназначены для занимающихся частной практикой людей: индивидуальных предпринимателей, художников, писателей и юристов.

Отличие работающих пенсионеров от обычных граждан только в возрасте. Они отчисляют в госбюджет те же 13%, поэтому претендуют на полноценные льготы при покупке жилплощади.

Возврат по таким операциям ограничен. Вернуть больше 2 млн не удастся. Это не означает, что в кошелек налогоплательщика вернется обозначенная сумма. Из нее вычислят 13% (размер ). В итоге пенсионеру компенсируют лишь 260 000 уплаченного ранее сбора и не более.

Сегодня деньги за приобретенную собственность возвращают не только в год покупки. Граждане пишут соответствующее заявление в ФНС на купленные в течение трех ближайших лет квартиры.

Оформление имущественного вычета предполагает:

- Получение информации из Росреестра. Для регистрации купленной собственности предварительно оформляют необходимые бумаги на квартиру и получают свидетельство собственника. По-другому вычет не получить.

- Придется дополнительно посетить рабочее место, чтобы сдать подтверждающие документы. В бухгалтерию предприятия, где трудится налогоплательщик, приносят: справку формы 2-НДФЛ и бумаги по сделанным расходам (квитанции, чеки, договора).

- Обязательное посещение Налоговой службы. Сюда сдают главный отчетный документ налогоплательщика – декларацию. На ее страницы вносится израсходованная на жилье сумма и расчет налоговых отчислений.

Деньги выплачивают на заведенный в банке счет или частями по месту работы новосела.

В имущественные расходы входят:

- оплата цены, указанной в договоре купли-продажи квартиры;

- проведение внутреннего ремонта, предусмотренное указанным договором.

Когда ежегодный доход пенсионера не дотягивает до 2 млн рублей (максимальной суммы возврата), излишне внесенные в ФНС деньги получают позже. Остаток неизрасходованных средств выбирается в последующие годы, пока не закончится отведенный государством лимит.

По 220 статье Налогового кодекса России гражданам, завершившим трудовую деятельность, имущественные вычеты также предоставляются. Однако перенести возврат средств на последующие отчетные периоды смогут лишь пенсионеры, доход которых на момент подачи заявления состоял из пенсионных или социальных выплат.

При этом человек самостоятельно отчитывается о доходах, полученных за предыдущие 3 года. Он подает декларацию, в которой указывает сумму официально заработанных средств. Ведь подоходный налог берется только с таких заработков.

Если пенсионер не работает длительное время и хочет воспользоваться переносом вычета, необходимо устроиться на работу. Тогда он сможет пользоваться налоговыми льготами весь последующий период, во время которого производит отчисления в бюджет государству.

Этапы оформления:

- Подать в Налоговую службу Российской Федерации заполненную налогоплательщиком декларацию. Составляется она по форме 3-НДФЛ. Бланк заполнения берут в отделении ФНС или скачивают в интернете. Иногда декларацию отправляют заказным письмом, делая на конверте опись вложенных с ней документов.

- Налогоплательщик отчитывается обо всей полученной за отчетный период прибыли: зарплате, доходах от продажи жилья, сдачи его в аренду и выполнения работ по договору.

- Придется составить не одну декларацию, если требуется вычет за несколько лет.

- Помимо декларации предоставляется: взятая на работе справка 2-НДФЛ, российский паспорт, удостоверяющий право собственности документ и написанное новым владельцем квартиры заявление.

В декларации указывают банковский счет, куда впоследствии перечислят возвращаемые деньги. Предоставление имущественного налогового вычета имеет один недостаток – исчерпав положенную сумму, повторно им воспользоваться нельзя.

Налоговые вычеты по НДФЛ для пенсионеров

Одной из социальных льгот, предоставляемых российским государством в поддержку своих граждан, является право на возврат подоходного налога. О том, может ли пенсионер получить налоговый вычет при покупке квартиры, какие для этого предусмотрены основания и условия, а также, какие необходимы документы – читайте в нашей статье.Российское законодательство предусматривает целый ряд социальных льгот для своих граждан, в числе которых – право на возврат налогового вычета при покупке новостройки или иного жилья. Данное право может быть предоставлено: только гражданам РФ, включая несовершеннолетних лиц и граждан, вышедших на пенсию.

Порядок оформления и получения налогового вычета регламентируется Налоговым кодексом РФ. В частности, ст.210 НК РФ определяет размер имущественного вычета 13%, независимо от размера полученных доходов. Статьи 218, 220 и 221 НК РФ устанавливают перечень льгот, предоставляемых налогоплательщику, ст.217 НК РФ исключает обложение пенсионных и дополнительных социальных выплат подоходным налогом в 13%.

Отсутствие дохода, входящего в налогооблагаемую базу, исключает возможность получения права на возврат имущественного вычета.

Прибыль физического лица, подлежащего налогообложению, включает свой перечень:

- заработную плату;

- доход, полученный от реализации объектов движимого или недвижимого имущества, если срок владения ими не превышает 3 года;

- доход, полученный в результате сдачи в аренду жилых или коммерческих помещений, если договор аренды имеет официальную государственную регистрацию.

Граждане, вышедшие на пенсию по возрасту, вправе воспользоваться правом на получение налогового вычета в случае продажи квартиры, дома или земельного участка. Главным условием для совершения процедуры является владение собственностью не более 3-х лет. Максимальная сумма для вычета для пенсионеров составляет 2 млн рублей, в случае покупки недвижимости по ипотеке, сумма составит 3 млн рублей.

В соответствии со ст.220 Налогового кодекса РФ, пенсионеры могут подать заявление и получить имущественный вычет в любое время, с учетом срока давности 3 года. К примеру, гражданин, вышедший на пенсию, сразу приобрел недвижимость, он вправе претендовать на имущественный вычет, поскольку он уплачивал последние три года подоходный налог.

Законодательство РФ предусматривает несколько категорий пенсионеров, которые вправе получить налоговый вычет при покупке квартиры в 2016 году:

Работающие пенсионеры – вправе получить налоговый вычет на общих основаниях, данное положение вступило в законную силу с 2014 года.редства имущественного вычета работающий пенсионер может получить двумя способами:

- у работодателя – подача заявления и всех необходимых документов может быть осуществлена в любое время; данная выплата предполагает исключение удержания подоходного налога 13% с заработной платы пенсионера до момента получения всей суммы льготного вычета;

- в Федеральной налоговой службе – после подачи соответствующего заявления и документов в налоговые органы по окончании календарного года; в этом случае средства будут перечислены на банковский счет заявителя в полном объеме.

Срок подачи заявления и перенос оформления налогового вычета

В налоговом законодательстве РФ, начиная с 2014 года, действует новое положение, на основании которого налоговый вычет работающим пенсионерам при покупке квартиры в 2016 году может быть перенесен на 3 отчетных периода, предшествующих приобретению недвижимости. Отметим, что раннее выплата льготы производилась только в том году, когда за ней обращались, и оставшаяся неиспользованная сумма пропадала. Для того, чтобы перенести выплату, необходимо подать заявление в соответствующие органы в срок 12 месяцев, следующими после возникновения права на получение имущественного вычета.

Как получить налоговый вычет пенсионеру?

Налоговый вычет пенсионерам при покупке квартиры в 2016 году может быть выплачен после подачи декларации формы 3-НФДЛ, соответствующего пакета документов и заявления, составленного в произвольной форме.

Список документов, необходимых для оформления льготы, включает в себя:

- справка с места работы 2-НДФЛ (выдается работодателем, необходима для работающих пенсионеров, отражает прибыль в отчетном периоде);

- налоговая декларация ;

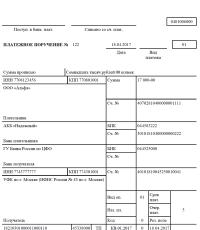

- документы, подтверждающие расходы ( , чеки, квитанции, акт приема-передачи объекта и другое);

- свидетельств о праве собственности на объект недвижимости.

Срок рассмотрения заявления и документов на получение налогового вычета составляет 3 месяца. Для принятия решения о выплате или отказе отводится дополнительно 10 рабочих дней.

Оформление налогового вычета пенсионерам при покупке квартиры в 2016 году, в случае приобретения квартиры совместно с другими близкими родственниками, также возможно, однако льгота будет пропорциональна расходам, понесенным заявителем.

В случае оформления имущественного вычета работающим пенсионером, если гражданин работает в нескольких местах, Федеральная налоговая служба вправе определить работодателя для получения налогового вычета по своему усмотрению.

Не знаете, положен ли налоговый вычет пенсионерам при покупке квартиры? Безусловно, да. Однако это процедура имеет ряд нюансов и особенностей. Расскажем в статье, как пенсионеру получить налоговый вычет при покупке квартиры, на что обратить внимание и какие документы для этого потребуются.

Налоговый вычет пенсионерам при покупке квартиры: изменения в 2016 году, особенности

Право получить имущественный налоговый вычет есть у лиц, которые официально трудоустроены и перечисляют подоходный налог в бюджет. А можно ли получить налоговый вычет при покупке квартиры пенсионеру? Это допускается в некоторых случаях.

В 2016 году часть нормативно-правовых актов были изменены. В частности, корректировки коснулись законодательства в области сделок с недвижимым имуществом.

Например, если ранее НДФЛ рассчитывался исходя из рыночной стоимости жилья, то теперь во внимание принимается только сумма из данных кадастра с коэффициентом 0,7. Изменился и срок нахождения объекта в собственности для освобождения от выплаты налога. Теперь он составляет пять лет. Исключением будет только оформление права собственности по договору ренты – срок остался прежним и составляет три года.

Для граждан, находящихся на пенсии, возможен перенос неиспользованного налога на предыдущие отчетные периоды, если у него есть дополнительный источник дохода. Приведем пример.

Сотрудник вышел на пенсию в 2015 году, однако сохранил за собой рабочее место и продолжает исполнять трудовые функции. В 2016 году пенсионер приобрел квартиру за 2 600 000 рублей. В 2017 году он обратился за получением налогового вычета. Так как получить имущественный вычет сразу на всю сумму невозможно, остаток будет перенесен на предыдущие периоды, то есть на три года предшествующих 2015 году – 2014-2012 гг.

Такое право есть только у работающих пенсионеров, граждане, не ведущие трудовую деятельность или не имеющие иной источник дохода, этой возможности лишены.

Есть еще одна особенность. Не получится возместить все расходы, если обратиться за получением имущественного вычета не в тот же год, а в следующий. К примеру, пенсионер сообщил о полагающимся имущественном вычете на дом, который был приобретен им в прошлом году. Остаток образовался в 2012 году. Он может быть перенесен на 2009-2011 годы. Если он обратится только в 2014 году, то остаток можно будет перенести только на 2010 и 2011 год.

Как оформить налоговый вычет при покупке квартиры пенсионерам?

Порядок оформления налогового вычета при покупке квартиры для пенсионеров будет следующим:

- Заполнение деклараций 3-НДФЛ. Документы оформляются за год, за который требуется получить вычет, и за периоды переноса остатка. К примеру, при покупке квартиры в 2017 году декларация будет заполняться в 2018 году сразу за четыре года – 2013-2016.

- Сбор документов, которые подтвердят наличие права собственности и законность его возникновения. Также потребуются документы, подтверждающие произведенные расходы на отделочные работы, если они были.

- Если квартира покупалась в ипотеку, для получения вычета потребуется предоставить кредитный договор, а также квитанции, подтверждающие выплату необходимых по договору платежей. Вычет можно получить только на уже фактические выплаченные проценты.

- Пакет документов передается в территориальную налоговую инспекцию по месту постоянной регистрации.

- Денежные средства, составляющие налоговый вычет, поступят на счет примерно через четыре месяца после подачи документов. Столь продолжительный период объясняется длительной удаленной камеральной проверкой заявителя и его документов (около трех месяцев).

Лица, находящиеся в законном браке, могут получать имущественные вычеты друг за друга. Для этого необходимо иметь доход, облагающийся налогом. В этом случае к пакету документов потребуется приложить свидетельство о заключении брака и заявление, в котором определены доли супругов.

При получении имущественного вычета можно также учесть некоторые подтвержденные расходы, связанные с обустройством жилья. Что сюда входит?

- Достройка и отделочные работы в квартире, доме или на земельном участке.

- Проценты, выплаченные по ипотеке.

- Проценты, выплаченные в связи с рефинансированием ипотеки.

- Расходы, связанные с оформлением сметной или проектной документации.

Налоговый вычет нельзя получить, если недвижимое имущество приобреталось у близких родственников и других взаимозависимых лиц (ст.105.1 НК РФ). Отказать в имущественном вычете также могут, если расходы понесли другие лица, а не заявитель.

Налоговый вычет работающим пенсионерам при покупке квартиры

Работающий пенсионер может подать декларацию по форме 3-НДФЛ в год, следующий за годом возникновения расходов на приобретение квартиры, а именно в период, когда:

- было получено свидетельство о праве собственности (или выписка из ЕГРП) – если основанием является договор купли-продажи;

- был подписан акт приема-передачи – если основанием для возникновения права является договор долевого участия.

Как уже говорилось выше, пенсионер имеет право перенести остаток имущественного вычета на предшествующие три года. Эта возможность реализуется, только если пенсионер сам является собственником приобретенной квартиры. При этом не имеет значения, работает пенсионер на момент подачи документов в налоговую или нет (Письмо Минфина РФ от 07.08.2014 № 03-04-05/39262).

Важно не упустить момент обращения за получением остатка имущественного вычета. Подавать документы нужно в течение года, который следует за годом образования остатка. Так в течение 2017 года необходимо подать декларацию и документы за 2016 год, а если обратится в 2018 году, то перенести получится только на два года.

Налоговый вычет при покупке квартиры неработающим пенсионерам

Право на налоговый вычет при покупке квартиры есть и у неработающего пенсионера. Важно учесть, что оно может быть реализовано, если пенсионер был официально трудоустроен в течение трех лет до года возникновения остатка имущественного вычета, так как у неработающего пенсионера нет доходов, облагаемых налогом в 13 %.

Неработающие пенсионеры также должны обратиться за получением вычета за предшествующие периоды в течение года за тем, в котором образовался остаток.

Если собственник уже давно вышел на пенсию и не может воспользоваться имущественным вычетом сам, такое право есть у его супруга. При условии, что последний работает или вышел на пенсию недавно.

Налоговая инспекция может отказать в выплате имущественного вычета неработающему пенсионеру. Если заявитель попадает во временные рамки, определенные законом, действия налоговых служащих будут неправомочны. При возникновении сложностей с оформлением имущественного налогового вычета необходимо обратиться к юристу за консультацией и, возможно, подать исковое заявление в суд.

Согласно ст.32 НК РФ, налоговые органы обязаны принимать во внимание письменные разъяснения Министерства финансов РФ. Разъяснения Минфина о порядке предоставления имущественного налогового вычета пенсионерам были направлены в ФНС письмом от 19.07.2013 года № ЕД-4-3/13096@.

Ранее, до 1 января 2012 года, пенсионеры не имели право на имущественный вычет. Почему? Потому что они не получали доход, облагаемый НДФЛ. Государственные пенсии, как мы знаем, подоходным налогом не облагаются.

Сейчас, напротив, налоговое законодательство дает возможность вернуть НДФЛ за три года, которые предшествуют году, в котором возникло право на имущественный вычет.

Размер имущественного вычета для пенсионера составляет 2 млн руб. Это его максимальная сумма.

Документы для получения вычета пенсионером

Чтобы получить налоговый вычет пенсионеру, необходимо собрать документы:

- Копию пенсионного удостоверения;

- Копию договора покупки жилья;

- Копию кредитного договора (если квартира была приобретена в ипотеку);

- Справку об уплаченных процентах банку (если квартира была приобретена в ипотеку);

- Копию паспорта;

- Копию свидетельства о праве собственности на жилье;

- Копию платежного документа (который будет подтверждать факт оплаты за квартиру).

- Декларацию 3-НДФЛ для получения вычета пенсионером;

- Заявление на возврат НДФЛ.

Пример получения неработающим пенсионером налогового вычета

Допустим, гражданин Синицин Василий Петрович вышел на пенсию в 2012 году и с марта этого года он нигде не работает. В ноябре 2013 года он купил квартиру для внука. Вправе ли он воспользоваться имущественным вычетом и вернуть подоходный налог?

У Синицина В.П. право на налоговый вычет возникло в 2013 год, поэтому, он (как неработающий пенсионер на дату покупки недвижимости) сможет вернуть налог за 2012, 2011 и 2010 годы. Так как в 2012 году наш пенсионер работал только два месяца, то ему вернуть налог, который у него работодатель удерживал с зарплаты за январь февраль 2012 года.

Соответственно, если суммы дохода за 2012 год у Синицина Василия Петровича “не хватит”, чтобы получить всю сумму вычета, остаток неиспользованного имущественного вычета перейдет на 2011 год, далее на 2010 год.

Итак, в нашем примере (когда Синицин В.П. являлся неработающим пенсионером) для получения вычета по НДФЛ надо заполнять первую декларацию 3-НДФЛ за 2012 год, а уже второй по счету будет декларацию 3-НДФЛ за 2011 год. Как мы видим, перенос сумм вычета “идет назад”, не так как у обычных граждан (которые не являются пенсионерами).

Мы в примере несколько раз сделали акцент на том, что наш пенсионер нигде не работает, представим себе ситуацию, когда Синицин В.П. после выхода на пенсию продолжать работать и не увольнялся.

Пример получения работающим пенсионером налогового вычета

Возьмем условия нашей задачи из прошлого примера с той лишь разнице, что Синицин В.П. продолжает работать.

Так как право на имущественный вычет у пенсионера возникло в 2013 году, до введения поправок в Налоговый кодекс, которые затронули порядок предоставления вычета для пенсионеров, значит, Василий Петрович будет получать вычет по покупке жилья по старым правилам.

Напомним, что до 1 января 2014 года работающий пенсионер не мог переносить остаток неиспользованного вычета “назад” до тех пор, пока он работал. Поэтому, в нашем примере, Синицин В.П. будет заполнять первую налоговую декларацию за 2013 год, а уже при возникновении остатка неиспользованного вычета, он его перенесет на 2014 год.

Переносить остаток имущественного вычета Синицин В.П. будет до тех пор, пока он работает. Если он уволится, а сумму вычета на момент увольнения он не всю получит, тогда он сможет перенести остаток на три года назад: 2012, 2011 и 2010 годы.

Каждый официально работающий человек имеет право на оформление налогового вычета, позволяющего сократить общую сумму выплаченного подоходного налога.

Вначале необходимо ответить на вопрос: а может ли пенсионер претендовать на оформление имущественного вычета? Ведь имущественный вычет формируется с помощью подоходного налога, а с пенсионных выплат этот налог не удерживается. К примеру, неработающий пенсионер не может оформить налоговый вычет на свое лечение. Тем не менее, пенсионеры наравне с остальными имеют право на получение имущественного вычета, причем его могут оформить как работающие пенсионеры, так и неработающие.

Право на получение налогового вычета появляется в тот же момент, когда пенсионер получает документ, подтверждающий его право собственности на недвижимость. В свою очередь неработающие пенсионеры получают это право только в том случае, если они официально работали в течение трех лет до того, как стали собственниками. Таким образом, вычет можно получить как раз таки за те последние три года, которые предшествовали выходу на пенсию.

Безусловно, в этом случае медлить нельзя, так как срок получения вычета установлен определенными рамками. Чем дольше медлит заявитель, тем меньше становится размер имущественного вычета. Этот факт очень важен для каждого пенсионера, столкнувшегося с оформлением имущественного вычета.

Даже если пенсионер не работает, он все равно может иметь доход, с которого можно удержать подоходный налог. К таким видам дохода относятся:

- сдача жилья в аренду;

- продажа недвижимости;

- дополнительные пенсионные выплаты (при условии, что они не являются государственными).

Если пенсионер в настоящее время состоит в официальном браке и его супруг/ супруга имеют доход, с которого удерживается подоходный налог, то в ряде случаев получить имущественный вычет можно с их помощью. Читайте особенности страхования гражданской ответственности владельца квартиры, как оформить и сколько стоит .

К сожалению, налоговая инспекция часто отказывает пенсионерам в получении налогового вычета, хотя это категорически противоречит Российскому законодательству.

Особенности получения имущественного вычета при покупке пенсионером собственной квартиры:

- наличие всех необходимых документов, в том числе документов, подтверждающих факт покупки, а так же стоимость жилья;

- наличие пенсионного удостоверения;

- наличие документов, подтверждающие факт того, что пенсионер официально работал последние три года.

Какие документы нужны?

Для оформления имущественного вычета необходимо собрать следующий пакет документов:

- 3-НДФЛ;

- копии всех страниц удостоверения личности;

- 2-НДФЛ;

- заявление на оформление имущественного вычета;

- договор купли-продажи;

- документы об оплате недвижимости или об оплате кредита;

- копия пенсионного удостоверения;

- свидетельство о браке и т.д.

Как получить?

Собрав необходимый пакет документов, пенсионер или его доверенное лицо должны обратиться в отделение налоговой инспекции, которое находится по месту прописки пенсионера. Неработающий пенсионер может получить вычет с помощью своего дополнительного дохода или с помощью дохода супруга/ супруги.

Процесс получения имущественного вычета для работающих пенсионеров принципиально не отличается от процесса получения имущественного вычета для всех остальных категорий граждан, регулярно выплачивающих подоходный налог.

Пенсионер должен ждать решение налоговой инспекции в течение нескольких месяцев (около трех месяцев). Если решение было положительным, то возвращенные деньги переводятся на банковский счет пенсионера (номер необходимо указать в бланке заявления). Ознакомиться с информацией кому положены и как оформить ежемесячные денежные выплаты .

Перенос вычета работающим пенсионерам

До последнего времени перенести имущественный вычет могли только неработающие пенсионеры, однако сейчас ситуация изменилась. Работающие пенсионеры также могут перенести имущественный вычет, а также его остаток на последние три года. Данная привилегия есть только у пенсионеров – остальные категории граждан ею воспользоваться не могут.

Таким образом, если пенсионер приобрел квартиру в 2015 году, а сам вышел на пенсию в 2014 году, то, подав соответствующее заявление в 2016 году, пенсионер может получить имущественный вычет за 2014, 2013 и 2012 года.

Остаток вычета можно перенести в том случае, если во время покупки жилья у пенсионера не было дохода, который облагался бы подоходным налогом. Перенос остатка следует оформить в следующий год после того, в котором он образовался.

Одним из основных документов на получение имущественного вычета является заявление. Заявление должно содержать личные данные пенсионера, вид недвижимости, её стоимость, а также номер банковского счета заявителя.

Видео

Смотрите на видео инструкцию о возврате подоходного налога при покупке квартиры пенсионером:

К сожалению, многим пенсионерам достаточно затруднительно получить имущественный вычет. Тем не менее, существуют лазейки, которыми можно воспользоваться для исправления ситуации. С другой стороны, у пенсионеров есть привилегии, которыми не могут воспользоваться остальные категории граждан. Например: перенос остатка имущественного вычета или право получения имущественного вычета несколько раз при покупке жилья.